措置法40条の事業供用要件をめぐる裁判例の概要

この記事で分かること

- 租税特別措置法40条1項後段の非課税特例の趣旨・目的

- 措置法施行令25条の17第2項2号の事業供用要件の内容と解釈

- 寄附財産を換価した金銭では事業供用要件を満たさないとした判断の論拠

- 負担の公平の観点からの措置法令の厳格解釈の当否

- 控訴審(東京高判平22年8月25日)の判断内容

この記事では、公益法人等に財産を寄附した場合における譲渡所得等の非課税の特例である租税特別措置法40条1項後段の規定の趣旨目的と同法施行令25条の17第2項2号の事業供用要件の解釈について判断した東京地判平成22年2月26日税資260号順号11388を紹介します(控訴審・東京高判22年8月25日税資260号順号11494も維持。最決平成24年1月24日税資262号順号11861は上告不受理)。

同判決は「寄附財産を譲渡し換価することによって公益法人等が取得した金銭自体が当該法人の事業の用に供されたとしても、事業供用要件を充足することはない」と判示しています。

措置法40条の特例の概要

以下の①~③のすべてに該当する場合には、次の②の財産は寄附時の時価により譲渡があったものとみなされ、これらの財産の取得時から寄附時までの値上がり益に対して所得税が課税されます(所法5 9 ①一)。

①個人が、

②土地、建物、株式などの財産(事業所得の基因となるものを除きます。)を

③法人に寄附

これは、個人から法人に土地、建物などの財産が無償で移転するときに、個人に帰属する値上がり益に対する所得税を精算するための制度的要請によるものです。

ただし、次のすべての要件を満たす場合には、この所得税を非課税とする制度が設けられています(措法40①後段)。

➊上記の財産(国外の土地など一定のものを除きます。)を

➋公益法人等に寄附し、

➌一定の承認要件を満たすものとして国税庁長官の承認(非課税承認)を受けたとき

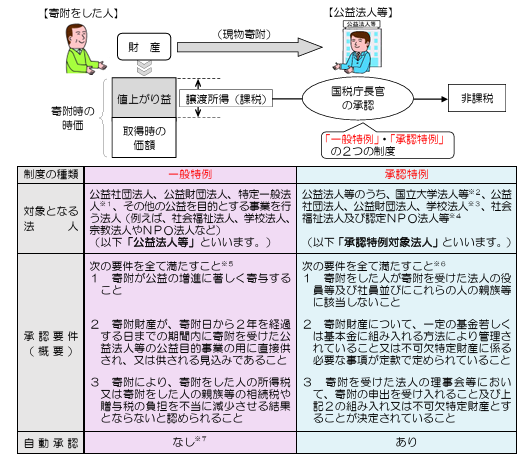

この非課税制度には、「一般特例」と「承認特例」の2つの制度があり、それぞれ対象となる法人の種類や承認要件などが異なります(国税庁「公益法人等に財産を寄附した場合における譲渡所得等の非課税の特例のあらまし」令和2年6月)。

なお、国等に対して財産を寄附した場合の譲渡所得等の非課税(租税特別措置法第40条)の特例について、国税庁が審査をする際に部内で使用している審理事績表と事務提要「第13章 措法第40条の規定による承認申請に関する事務」の内容については、こちらの記事を参照。

事案の概要

原告の父である亡乙が財団法人に対してした株式の贈与に係る所得税法59条1項1号の規定によるみなし譲渡所得に関し、国税庁長官は、租税特別措置法(平成19年法律第6号による改正前のもの。以下「措置法」という。)40条の規定により、非課税の承認をしました。

その後、国税庁長官は、同承認を取消したことに伴い、越谷税務署長が、亡乙が死亡した日の属する平成17年分の所得税につき更正処分をしたことに関して、その相続人であり納税義務を承継した原告が、上記の取消しは違法、無効である等として、上記更正処分の取消しを求めた事案です。

法令等の定め

(1)みなし譲渡所得への課税

所得税法第59条第1項第1号は、法人に対する贈与または遺贈により資産が移転した場合、その移転が発生した時点の価額を基に譲渡所得を計算する旨を規定しています。この規定は、公益法人に対する贈与などの特例を除き、贈与等を通常の譲渡として扱い課税する趣旨です。

(2)本件特例

租税特別措置法第40条第1項後段には、公益法人等に対する財産の贈与が、公益の増進に著しく寄与する場合、譲渡所得課税の対象外とする特例(以下「本件特例」)が規定されています。この特例を受けるためには、国税庁長官の承認が必要であり、承認を得ることで、当該贈与は課税の対象外と見なされます。

(3)事業供用要件

特例の適用に関する具体的な条件として、租税特別措置法施行令第25条の17第2項が「事業供用要件」を定めています。この要件により、贈与された財産が、贈与後2年以内に公益法人等の事業に使用されることが求められます。

(4)承認の取消し

租税特別措置法第40条第2項に基づき、公益目的で使用されない財産については国税庁長官が承認を取り消すことが可能です。この取消しにより、贈与時点に遡って課税が行われる仕組みになっています。

前提事実

(1)公益法人「A財団」の設立と目的

A財団は、学技術に関する研究開発のための助成及び顕彰を行い、科学技術の振興及びその普及啓発を図り、もって国民生活の向上と国民経済の発展に寄与することを目的として、平成12年に設立されました。

(2)贈与の概要

原告の父である亡乙は、A財団に対し株式会社Bの株式50万株を贈与しました。この贈与に際して、租税特別措置法第40条の適用を申請し、平成15年9月3日、国税庁長官より承認(本件承認)を受けています。

(3)財産の運用状況

当該株式は初期には配当金が得られ、A財団の公益事業に利用されましたが、後年、株式会社Bの経営悪化により配当が停止されました。その後、A財団は平成17年に株式を売却しています。

判決文

「A財団は、本件株式に係る平成12年度の配当金として750万円を、平成13年度の配当金として250万円をそれぞれ受領し、平成13年度及び平成14年度において、これらの配当金を運用財産収入として計上し、助成金として使用した。もっとも、本件株式に係る平成14年度以降の配当金は、株式会社Bの経営悪化により支払われなくなった。」

(4)承認の取消しと更正処分

国税庁長官は、平成19年6月14日、措置法40条2項の規定に基づき、本件承認を取り消す処分(本件取消処分)をしました。本件取消処分の通知書には、「この承認の取消しは、下記の財産(本件株式)がその贈与に係る公益を目的とする事業の用に供されないこととなったことによるものです」と記載されていました。

主な争点と当事者の主張の概要

本件では以下の4つの争点が存在します。

(1)争点1:本件特例の適用範囲

原告は、公益法人が資金調達のために財産を換金する場合でも特例の適用が認められるべきだと主張しています。一方、被告は、換金が目的である場合には特例の趣旨に反するとしています。

(2)争点2:法理との整合性

原告は、租税特別措置法第40条第2項が自らがなした行為ではない原因によって生じた結果について何らかの責任を負わされることがないという責任主義の法理に反し違憲であると主張しています。一方で、被告は、同条項は公益財産の適正な運用を確保するための合理的規定であると反論しています。

(3)争点3:裁量権の濫用

原告は、国税庁長官が裁量権を逸脱濫用したと主張していますが、被告は適法な範囲内での判断であったと反論しています。

(4)争点4:理由附記の違法性

原告は、本件取消処分の通知書が理由を十分に説明していないと主張しています。被告は、通知内容は法令上求められる要件を満たしているとしています。

この裁判所の判断では、原告が争点として提示した4つの問題について、それぞれ以下のように結論付けています。

裁判所の判断

本件特例の適用範囲について

裁判所は、みなし譲渡所得課税(所得税法59条1項1号)の目的が、未実現のキャピタル・ゲインに対する無限の課税繰延を防止する点にあることを指摘しました。一方で、本件特例(措置法40条1項後段)は、公益法人等への贈与を通じて公益活動を促進するための税負担軽減策とされています。

しかし、措置法施行令25条の17第2項の要件(事業供用要件)に基づき、寄附財産が現金化され、取得した金銭が事業に使用された場合でも、その金銭は事業供用要件を満たさないと解されます。この要件が設けられている背景として、贈与者と受贈者の経済的実質の均衡を考慮した点が挙げられます。

したがって、公益法人等が寄附財産を換価し、その金銭を事業に充てても、本件特例の適用は認められないとの判断が下されました。

判決文

「1 争点1(本件特例は換金することを目的とした株式の贈与にも適用されるべきか否か)について

みなし譲渡所得への課税について定める所得税法59条1項1号は、資産の無償譲渡があった場合でも、時価による譲渡があったとみなして、未実現のキャピタル・ゲインに対する課税を行い、キャピタル・ゲインに対する無限の課税繰延を防止することを目的とする規定であると解される。

これに対し、措置法40条1項後段(本件特例)は、公益法人等に対する財産の贈与等で、当該贈与等が教育又は科学の振興、文化の向上、社会福祉への貢献その他公益の増進に著しく寄与することその他の政令で定める要件を満たすものとして国税庁長官の承認を受けたものについては、みなし譲渡所得課税の適用を行わないこととしたものであるところ、その趣旨は、公益法人等に対する贈与等を行おうとする者に係る税負担を軽減して、民間の担う公益活動を促進しようとする点にあると解される。

ところで、措置法40条1項後段により本件特例の適用を受けるためには、措置法施行令25条の17第2項各号の要件を具備する必要があるところ、同項2号は、当該贈与等に係る財産(以下「寄附財産」という。)が、当該贈与等があった日以後2年を経過する日までの期間内に、当該法人の当該事業の用に供され、又は供される見込みであることを定める(事業供用要件)。そして、同号は、かっこ書を設けて、寄附財産が一定の理由により譲渡された場合であっても、その譲渡による収入金額の全部に相当する金額をもって取得した一定の代替の資産があるときは、その代替の資産が、上記の期間内に当該法人の当該事業の用に供され、又は供される見込みであれば、事業供用要件を満たす旨を規定している。しかしながら、寄附財産を譲渡することによって取得した金銭自体については、これが当該法人の当該事業の用に供され、又は供される見込みであったとしても、事業供用要件を満たすとはしていない。これは、〔1〕贈与者が財産を譲渡して取得した金銭を公益法人等に贈与し、これを当該法人がその事業の用に供する場合と、〔2〕財産の贈与等を受けた公益法人等がこれを他に譲渡して取得した金銭をその事業の用に供する場合とでは、贈与者にとっても、当該法人にとっても、その経済的実質は同じであるところ、〔1〕についてはみなし譲渡所得への課税が行われてキャピタル・ゲインに課税されることになるのに、〔2〕についてはキャピタル・ゲインに課税されないとすると、均衡を欠くことになる点を考慮したものと解される。

以上のような措置法施行令25条の17第2項2号の文言と、本件特例がみなし譲渡所得課税の例外として規定されているという性格に照らすと、寄附財産を譲渡し換価することによって公益法人等が取得した金銭自体が当該法人の事業の用に供されたとしても、事業供用要件を充足することはないと解することが相当である。

上記の判示と異なる原告の主張は、採用することができない。

責任主義の法理と憲法適合性について

原告は、措置法40条2項が責任主義に反し違憲であると主張しましたが、裁判所はこれを退けました。本件特例の適用を受けるには、非課税の承認が取り消される可能性があることを事前に考慮した上で贈与が行われるべきであり、これは想定可能な事象であるとしました。

したがって、措置法40条2項が責任主義に反するとの原告の主張には根拠がないと判断されています。

判決文

「2 争点2(措置法40条2項は責任主義の法理に反し違憲であるか否か)について

原告は、贈与者の与り知らぬところで贈与者に租税債務が発生する仕組みを取る措置法40条2項の制度的仕組みは、自らがなした行為ではない原因によって生じた結果について何らかの責任を負わされることがないという責任主義の法理に反し、違憲である旨主張する。

しかしながら、法人に対する贈与等をした場合には、みなし譲渡所得への課税がされるのが原則であり(所得税法59条1項1号)、その例外として、本件特例が定められ、一定の要件を満たすものとして国税庁長官が承認した場合には、財産の贈与等がなかったものとみなされ(措置法40条1項後段)、課税がされないものの、このように承認が得られて非課税とされた場合であっても、当該贈与等があった後に、当該贈与等に係る財産が当該法人において当該贈与等に係る公益を目的とする事業の用に供されないこととなったとき等には、国税庁長官において上記承認を取り消すことができることが明定されている(措置法40条2項)のであるから、本件特例の適用を受けようとして財産の贈与等をする者は、当該贈与等の後のいずれかの時点において非課税の承認の取消しがされる可能性があることを前提として、その贈与を行うこととなる。このように、財産の贈与等の後に非課税の承認の取消しがされることがあることは、本件特例の適用を受けようとする者が贈与するかどうかを判断するに当たりその考慮要素として容易に想定できる事象であることからすると、本件特例をもって、「贈与者の与り知らぬところで贈与者に租税債務が発生する仕組み」であるとして論ずる原告の上記主張は、前提を欠くものであるというべきである。

以上のとおりであるから、上記の原告の主張は採用することができない。」

国税庁長官の裁量権の逸脱濫用について

原告は、本件取消処分が長官の裁量権を逸脱・濫用していると主張しましたが、裁判所はこれを認めませんでした。上述の責任主義に関する判断と同様に、取消処分が適法であると結論づけています。

判決文

「3 争点3(本件取消処分は国税庁長官の裁量権を逸脱濫用したものとして違法か否か)について

原告は、長期間の経過後に自己の意思とは無関係な第三者の行為によってその結果の責任を負うこととなる本件取消処分は、憲法適合性を欠く内容であるから、国税庁長官はその裁量権の極端な濫用をしたものであり重大な瑕疵がある旨主張する。

しかしながら、措置法40条2項の規定に基づいてされた本件取消処分が責任主義の法理に反し憲法に違反するとの原告の主張を採用することができないことは、上記2で判示したとおりであるから、上記の原告の主張は採用することができない。」

理由附記の有無と適正手続の保障について

原告は、本件取消処分に理由附記がなく違法であると主張しましたが、裁判所はこれを退けました。取消処分通知書に記載された理由は十分であり、原告が不服申立てを行う判断をするための情報として適切とされました。また、引用された最高裁判例に基づいても、この判断に矛盾はないとしています。

さらに、本件更正処分についても理由附記が適切に行われており、適正手続に反するものではないとされました。

判決文

「4 争点4(本件取消処分は理由附記がなく違法か否か)について原告は、本件取消処分に附された理由は形式的なものであり、実質的な意味において理由附記があったとはいえないから、憲法31条の定める適正手続の要請に反し、違憲無効であるか、最高裁判所の判例(最高裁昭和60年4月23日第三小法廷判決・民集39巻3号850頁)に違反すると主張する。

この点、特措法40条2項による本件特例の適用に関する承認の取消しについては、その理由を附記すべきことを義務付ける規定はない。その上で、本件取消処分に係る通知書には、同処分の理由として、本件株式が本件贈与に係るA財団の公益を目的とする事業の用に供されないこととなった旨が記載されているところ(甲2)、この記載は、国税庁長官が同処分をするに至った事情を十全に述べるものとまではいえないものの、措置法40条2項が規定する上記の承認の取消しを行うために必要な特定の要件が充足されたと同長官において認定判断したことを端的に指摘するものであるから、原告としては、同長官のした認定判断の概要を知ることができ、同処分に対して不服申立てをするかどうかを決めること等に著しい困難があるとはいえない。そうすると、憲法上、刑事手続以外の行政手続についても適正手続の保障の要請が一定の限度で働くと解するとしても、本件取消処分が適正手続の保障の要請に反し違憲無効となるとまで断ずることはできないというべきである。なお、原告の引用する最高裁判所の判例は、法人税青色申告に係る更正処分に理由附記の不備の違法がないとされた事例であるが、上記で判示したところと別異の解釈を示したものとはいえない。

また、原告は、本件更正処分には理由附記が全くないところ、これを許容する国税通則法74条の2第1項の規定は違憲であり、また、本件更正処分も違憲であると主張する。しかしながら,所得税の更正処分については、更正通知書に、更正の前後の課税標準等及び税額等や、その更正に係る年分の総所得金額等の所得別の内訳が附記されることとされ(所得税法154条2項)、本件更正処分においても、株式等の譲渡所得の金額が増加した旨等の記載がある(甲7)ことからすると、本件更正処分に係る更正通知書は理由附記が全くない旨の原告の主張は、その前提を誤るものである。そして、上記の記載からすると、本件更正処分は、本件取消処分を前提としてされたものであることは明らかであるから、原告は、越谷税務署長がした認定判断の概要を知ることができ、本件更正処分に対して不服申立てをするかどうかを決めること等に著しい困難があるとはいえない。そうすると、本件更正処分についても、上記の本件取消処分について判示したところと同様に、適正手続の保障の要請に反し違憲となるとまで断ずることはできないというべきである。

以上のとおりであるから、上記の原告の主張は採用することができない。」

本件更正処分の適法性について

以上の判断を前提に、本件取消処分およびそれに基づく更正処分は適法であると結論づけられました。

高裁の判断

判決文

「控訴人は、国税庁長官による譲渡所得の非課税の承認の取消しについて定めた措置法40条2項は、使用価値を目的とする資産について適用されるべきであり、交換価値を目的とする金融資産である本件株式については適用がない旨主張する。

しかしながら、本件特例について定めた措置法40条1項後段は、原則的規定である所得税法の課税要件規定に対する例外規定であり、租税負担の公平の理念に基づいて所得税法が定めた課税を、政策的配慮から制約するものである以上、非課税要件規定の解釈は厳格にすべきであって、安易な拡張解釈は許されるべきではない。措置法40条1項後段の委任を受けた措置法施行令は、措置法の規定を具体化した法令である以上、その解釈も厳格にされるべきである。しかも、措置法施行令25条の17第2項2号括弧書は、一定の要件の下に、公益法人等が贈与等に係る財産を譲渡した場合でも、譲渡による収入金額の全額に相当する金額で取得した一定の代替資産を公益事業の用に供している場合には、本件特例の適用を認めているのであるから、非課税要件である本件特例の取消しについて定めた措置法40条2項についても厳格に解すべきことはいうまでもない。

そもそも株式は、その性質上、直接公益事業の用に供することができないものの、果実である配当金が継続的に公益事業の用に供されれば、株式そのものが公益事業の用に供されたものと同視できることから、本件特例(国税庁長官による譲渡所得の非課税の承認)の適用を受けることができるのであって、株式が譲渡されれば、今後、配当金が公益事業の用に供されることはなくなるのであるから、本件特例を適用すべきでないことは、その制度の趣旨にかなうことであって、控訴人の上記主張は、立法論としてはともかく、法解釈として採用することはできない。」

措置法40条の記事

まとめ

本判決(東京地判平成22年2月26日)は、租税特別措置法40条1項後段の非課税特例において、寄附財産を譲渡・換価して得た金銭を公益事業に充てたとしても、措置法施行令25条の17第2項2号の事業供用要件を満たさないと判示しました。措置法令の厳格解釈の立場から、贈与者が財産を換金して金銭を寄附する場合との課税の公平を重視した判断です。控訴審もこの判断を維持し、非課税要件規定の拡張解釈を許さない立場を示しました。

よくある疑問

Q. 措置法40条の非課税承認が取り消されるのはどのような場合ですか?

A. 贈与等に係る財産が公益を目的とする事業の用に供されなくなったとき等に、国税庁長官が承認を取り消すことができます(措置法40条2項)。取消しにより、贈与時に遮って課税が行われます。

Q. 寄附財産を売却して得た金銭で公益事業を行っても事業供用要件を満たさないのですか?

A. はい、本判決はそのように判示しています。措置法施行令25条の17第2項2号は、寄附財産そのものまたは代替資産が事業の用に供されることを求めており、換価した金銭自体では要件を充足しません。

Q. 措置法40条の特例を受けるためにはどのような要件を満たす必要がありますか?

A. 公益法人等に対する財産の贈与が、教育・科学の振興、文化の向上、社会福祀への貢献その他公益の増進に著しく寄与すること等の要件を満たし、国税庁長官の承認を受ける必要があります。また、贈与後2年以内に寄附財産が事業の用に供されることも求められます。

関連記事

税法の研究テーマや大学院進学についてのご相談は、お問い合わせフォームよりお気軽にご連絡ください。